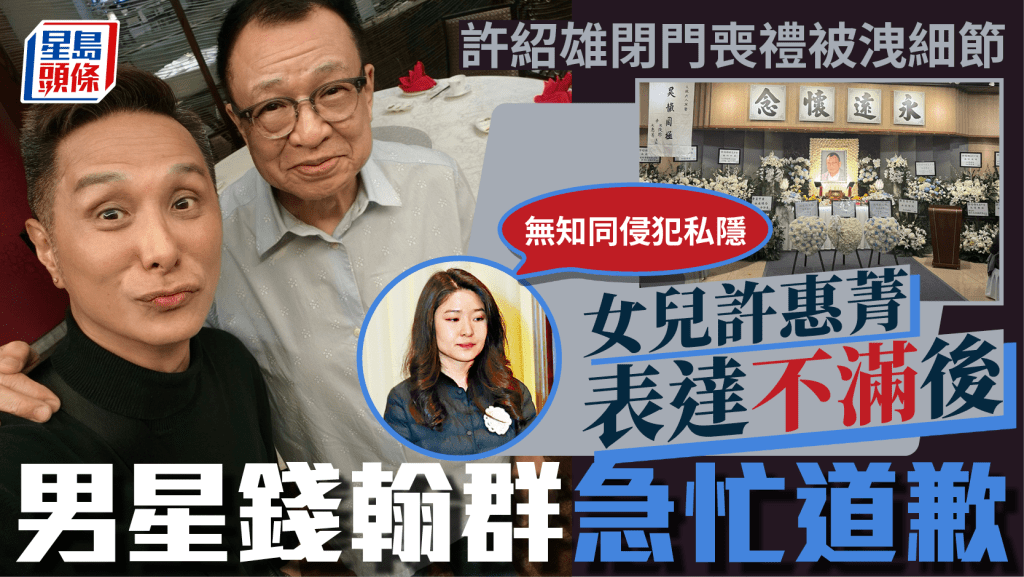

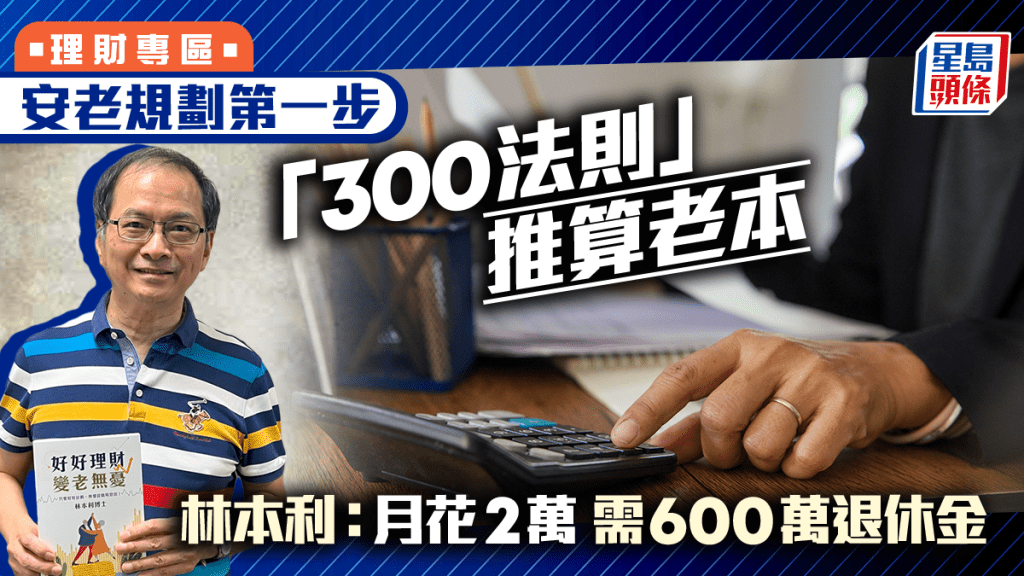

安老規劃第一步 「300法則」推算老本 林本利:月花2萬 需600萬退休金

發佈時間:06:00 2025-07-06 HKT

林本利2011年前從理大教席提早退休,開辦教育中心教理財,其中一個重要課題是退休。他坦言,過去14年從事理財教育,遇上很多理財不善個案,有退休人士因炒股輸掉積蓄,背負重債,要賣樓還債,甚至連性命也輸掉。對於退休理財之道,在他眼中其實很簡單,只要堅持一些投資理財基本原則,做到審慎理財,約束貪念和恐懼,便可避過股災、債災和樓災,每年平均投資回報保持7至10%的目標範圍,退休後資產值仍然可以每10年倍增。

先估算金額 再決定目標回報

規劃退休第一步是先估算所需金額,若然退休後每月開支高,需預備的退休金自然較多,然後再按金額決定合理的投資回報。

首先,退休人士可計算每月生活開支,再應用「300法則」,即把每月開支乘以300,推算出退休金所需金額。舉例一對退休夫婦,已經擁有一個600萬元的自住單位,每月其他開支約2萬元,退休金大約需要2萬元X300=600萬元。若每年投資回報是4%,600萬元一年便可以收取24萬元(600萬X4%)的投資收入,即每月可以花費2萬元。

組合每年宜跟隨通脹升值2%

不過,通脹是資產累積的「敵人」,因此林本利認為,若整個退休投資組合每年能跟隨通脹升值2%,加上每年4%的投資收入,整體回報至少有6%,才可讓退休人士有足夠收入安享晚年。

為此,退休投資不可以全部是企業債券或者定期存款,「退休人士始終要冒一定風險,購入一些相對可靠的股票」。即使股票屬高風險投資,林本利亦有簡單方法,每年以跑贏大市(如恒指、標指)為目標。他一直主張的股票投資策略很簡單,首先分散投資在港股及美股市場,選擇8至10個不同板塊,合共10至20隻股票,當中六至七成的股票,長期持有收息,每年賺取3至4厘股息;餘下三成資金,則視乎股市市況,低吸高沽。這個入市方法,過去20多年經過林本利「實測」,每年也做到跑贏大市。同時再配合中風險的債券,每年賺取4至5%回報,以及低風險的定存、短期儲蓄保險,每年回報約4%。高、中、低風險資產互相配合下,每年平均投資回報保持7至10%的目標並不難。

相關文章:上半年股票組合贏恒指逾10% 低吸高沽兼食息 林本利:把握除淨前入市

|

| ||||

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

| |

善用「香港年金」申領長生津

除了投資,林本利建議長者宜擁有自置物業,一來不用怕老來面對業主加租,另一方面又可申請「退休三寶」之一、俗稱「逆按揭」的安老按揭,進一步製造現金流。談起「退休三寶」,林本利亦推介退休人士買「香港年金」,例如夫婦兩人可透過將一部分流動資產投放到「香港年金」,將資產總值降至61.6萬元以下,便可合資格申領長者生活津貼,大大增加每月現金流。他提醒退休人士,可先決定會否申領長生津,再決定各資產的比重。

更多退休相關文章:

保險公司拓退休旅居體驗 擬今季覆蓋京都布吉 打造跨境養老生態圈

傳承規劃勿待人生最後6個月 遺產不止生意 「家族憲章」教後人處事