人幣貿易融資安排將升級 余偉文:進一步降融資成本

發佈時間:14:04 2025-09-26 HKT

繼今年2月金管局聯合中國人民銀行推出1000億人民幣貿易融資流動資金安排後,金管局總裁余偉文在財資市場高峰會致詞時透露將升級該安排。他在峰會上提到,升級安排將融資的期限由最長6個月延長至1年並取消計算在岸利率額外的25個基點,進一步降低融資成本。他強調,資金將可支持銀行用於集團內海外出口業務,且擴大安排的資金用途,覆蓋範圍從貿易融資擴展至人民幣直接投資與營運資金,同時通過自動化管理簡化操作。

取代現人幣貿易融資安排

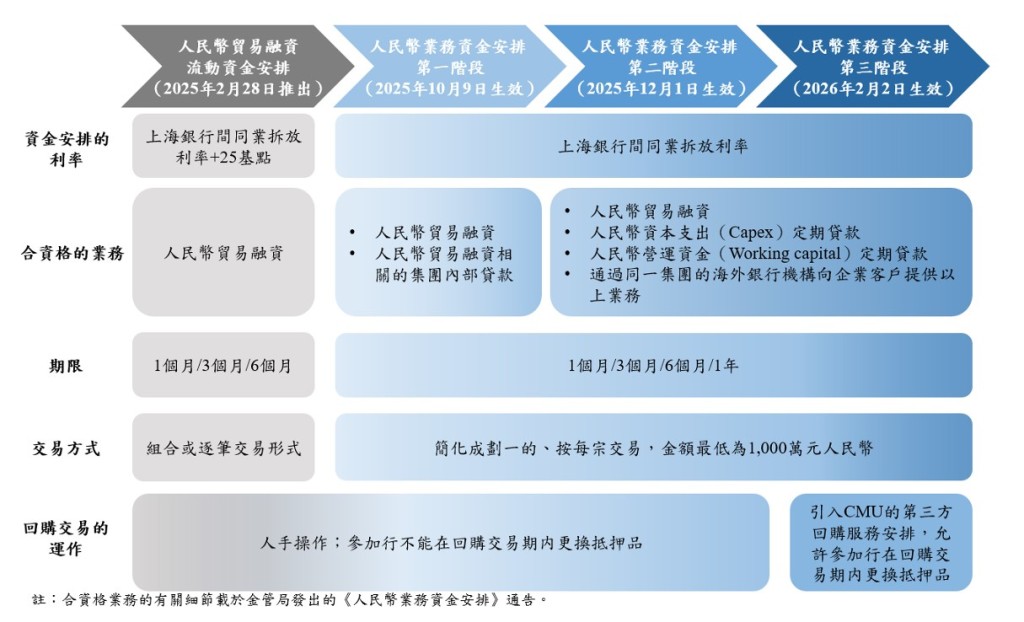

據金管局公佈,10月9日起將推出「人民幣業務資金安排」,取代現有的「人民幣貿易融資流動資金安排」,並實施多項優化措施及擴展合資格資金用途。這項安排將分三個階段推行,今天已向銀行發出通告。

第一階段

由10月9日起,今年2月起獲分配人民幣貿易融資流動資金額度的銀行(參加行)將可以更低利率使用人民幣業務資金安排,計算基準是上海銀行間同業拆放利率,免去此前附加的25基點溢價。此外,為支持海外銀行機構向企業客戶提供人民幣貿易融資服務,進一步提升香港對離岸市場的輻射作用,安排將放寬至容許參加行將人民幣資金通過同一集團的海外銀行機構向企業客戶提供人民幣貿易融資服務。局方亦簡化參加行與金管局的交易方式,將現行組合及逐筆交易形式,簡化成劃一的、按每宗交易,金額最低為1,000萬元人民幣。期限方面,除現有的1、3和6個月的選擇外,增加1年期限選項,支持更長期的貸款。

提供穩定人幣資金成本渠道

第二階段

由12月1日起,特定人民幣資本支出(Capex)及營運資金(Working capital)定期貸款將納入合資格業務範圍。這項舉措大幅度增加參加行及其集團海外機構運用人民幣業務資金安排的應用場景,為銀行提供一個較可預測及穩定的人民幣資金成本的渠道,用於支持企業客戶的營運和投資的需要。

第三階段

2026年2月2日起,金管局將引入CMU的第三方回購服務安排,參加行在回購交易期内可按需要更換抵押品,回購交易會由人手操作轉為更自動化的運作模式。回購交易的抵押品管理和交收週期,包括抵押品的選擇、轉移、替換和管理、資金交收、還款,以及票息返還等,將全程自動處理。這自動化的服務安排除了便利參加行管理抵押品,亦確保了抵押品的市場流動性,有助香港債券市場的持續發展。因應此安排,合資格抵押品的扣減率和每日就抵押品進行市價估值的安排亦有所優化。

如同人民幣貿易融資流動資金安排(即人民幣業務資金安排第一階段),局方會為參與安排第二、三階段的銀行分配個別額度。有興趣參與的銀行,無論有否參與第一階段,須在10月31日或之前向金管局提交申請。

優化人民幣流動資金安排

余偉文表示,金管局於2012年6月推出人民幣流動資金安排,目的是為了應付離岸人民幣市場可能出現短期流動資金緊張的情況。自推出以來,人民幣流動資金安排一直運作暢順。金管局多年來陸續推出多項優化措施,以助銀行應付短期資金需求。以下的優化措施將於10月9日起生效:

重新分配日間和即日隔夜人民幣資金額度

金管局現時通過400億元人民幣流動資金安排提供各200億元的日間和隔夜人民幣資金額度。參考最近一段時間的使用量及銀行對流動資金的需求,我們決定調高日間人民幣資金額度至300億元人民幣,及降低隔夜額度至100億元人民幣。隨著離岸人民幣業務在本港不斷增長,通過這次的優化措施,有助更有效地運用該400億元安排,幫助銀行應付日益增加的跨境人民幣支付結算日間資金需求。

增加翌日(T+1)交收的兩周和一個月期限回購協議

除了日間和即日隔夜人民幣資金,現時人民幣流動資金安排下亦有提供翌日交收的一天和一星期期限資金。爲了支持銀行在管理資金方面擁有更大的靈活性,我們在現有安排下,將增加兩周及一個月期限的回購協議。