以比特幣現貨ETF為例 淺析加密金融產品標準化路上的鏈上合規

出品|歐科雲鏈研究院

作者|畢良寰

近日,嘉實國際成為首家向香港證監會(SFC)遞交比特幣現貨ETF申請的機構,這標誌著香港比特幣現貨ETF的發展正式拉開帷幕。早在去年12月22日,SFC發布了《有關證監會認可基金投資虛擬資產的通函》,並明確表示準備接受虛擬資產現貨ETF的認可申請。比特幣現貨ETF的推出,不管是在香港還是美國,都意味著虛擬資產朝著標準化的金融產品邁出重要的一步。

比特幣現貨ETF的推出如同將房地產打包成房地產投資信托(REITs)或者推出黃金實物ETF一樣,旨在通過對這些金融產品進行標準化操作來解決因標的資產本身特點而帶來的市場受限問題。例如,當投資者選擇投資房地產時,房地產作為單項資產要求的投資金額過大,而選擇房地產REITs可以為投資者提供更便捷和小額的投資方式。類似地,黃金作為實物資產的存儲問題可以通過推出黃金ETF來解決。而比特幣作為一種虛擬資產,由於其技術特殊性以及全球合規進程的不一致性,對投資者提出了一定的門檻要求。通過將比特幣標準化為比特幣現貨ETF,旨在更好地滿足投資者的需求,同時也可以讓機構投資者參與其中。

標準化操作讓風險轉移至更專業的風險管理者手中

從風險管理的角度來看,標準化金融產品的推出可以降低投資端直接面臨的風險。但標準化並不意味著風險的消失,而是將風險轉移給了更具有專業經驗的基金管理方和托管機構。

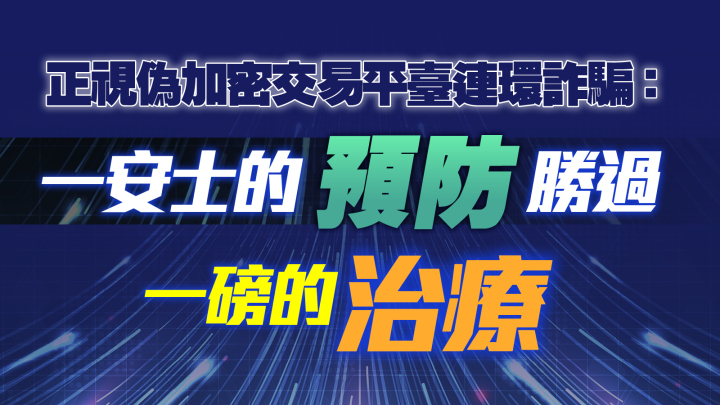

虛擬資產市場目前仍處於早期階段,其普及度和市場規模相對較小,這也使其容易受到不法分子的濫用。然而,如果比特幣等虛擬資產能夠建立起標準化通道,投資者將能夠快速獲取準確的信息,並選擇自己所信任和熟悉的投資渠道,無需面臨信息不對稱和不可信的環境,從而降低遭受金融詐騙的風險。這將為投資者提供更多的保護和安全性,使其能夠更加自信地進行投資決策。此外,根據OKLink 1月最新數據顯示,有37.2%的安全事件是來源於「釣魚」行為。若個人投資者通過現貨ETF的標準化操作,對虛擬資產還不熟悉的投資者可以先通過自己熟知的ETF形式進行投資,減少被不法分子所利用以及被「釣魚」的風險。

對於基金管理方,比特幣現貨ETF不再僅僅是追蹤一個指數和托管現金這麽簡單,還存在對比特幣的托管,所以基金管理公司和托管機構需針對於這些風險製定相應的風險管理策略來確保基金穩健運作和投資者的利益。

圖:風險管理轉移且針對於VA的風險管理需鏈上合規科技

註:該模型參考Promitheas Peridis(2023), "Securitisation in the era of Blockchain: Credit funds, CLOs, Tokenisation, and the question of investor protection and financial stability, EBI(European Banking Institude) Working Paper Series

根據香港證監會目前披露的通函內容,香港比特幣現貨ETF與美國對比,還存在一個優越性即在香港上市的比特幣現貨ETF是可以讓投資者以實物和現金兩種方式進行認購和贖回的,而美國只允許現金方式,這將成為香港未來比特幣現貨ETF市場的主要優勢。也因此,鏈上資產的兌換、托管和監管等操作也會為基金管理機構和監管機構的新型挑戰。

鏈上風險由鏈上科技進行管理

為了對比特幣這種新型資產進行風險管理的升級,金融機構和監管機構應將鏈上合規和鏈上風險防控作為此次風險管理升級的重中之重。從ETF的大致流程上,我們可以看到由於「現貨ETF」和允許「實物認購和贖回機製」,所涉及的各家機構均應使用鏈上科技工具來進行合規和風險管理。這些工具主要用於執行鏈上地址的資產風險確認和持續監控資產流動是否存在可疑交易。

金融機構和監管機構在選擇鏈上分析工具時,根據歐科雲鏈研究院對香港本地機構的實地調研結果,有兩個關鍵點需要註意。首先是工具需要具備豐富而全面的地址標簽庫,以便對金融機構客戶的鏈上地址進行識別和管理。其次,在風險持續監測中,鏈上科技工具的響應速度至關重要。

基於區塊鏈技術的特殊性,鏈上地址上的交易雖然不可篡改、清晰透明且公眾可查,但其匿名性對機構在合規和風險管理方面提出了挑戰。為了解決這種匿名性帶來的問題,一種可行的解決方案是將地址與已標記為製裁、洗錢、釣魚等高風險地址進行比對,以確定鏈上地址是否涉及過高風險交易行為。在響應速度方面,如果在篩選環節過慢,則無法讓虛擬資產交易具有競爭力。具體流程是一旦合規科技工具篩查出可疑交易,例如OKLink,可以在毫秒級別內進行風險監測,並快速采取後續操作,如判斷風險等級並根據該等級實施風控措施,例如凍結賬戶或拒絕交易。

圖:以OKLink Onchain AML為例,比特幣現貨ETF從發行到交易合規科技助力簡易圖

註:此為粗略流程圖;在合規科技的要求上,「中介人」(Intermediaries)均需合規科技加持是一種更為嚴謹的做法。

不僅鏈上風險和合規應由鏈上科技來管理,在機構職責方面,針對於比特幣虛擬資產的特殊性,香港證監會也在《有關證監會認可基金投資虛擬資產的通函》中給出了明確的規定,「SFC授權的虛擬資產基金的受托人/托管人只能將虛擬資產托管職能委托給持有SFC牌照的虛擬資產服務提供商(VATP)或符合HKMA發布的虛擬資產托管標準的金融機構或本地子公司。」

圖:節選《有關證監會認可基金投資虛擬資產的通函》

以目前香港金融機構和虛擬資產服務提供商(VASP)的發展情況來看,金融機構和持牌VATP將會分別負責法幣和虛擬資產的托管,兩者之間的相互配合也將成為比特幣現貨ETF的成功關鍵。

比特幣現貨ETF的推出標誌著虛擬資產市場邁向標準化金融產品的重要一步。通過將比特幣等虛擬資產標準化為ETF,投資者能夠更便捷地以自己熟知的方式參與市場,並將風險轉移給具備專業經驗的基金管理機構和托管機構。與其他底層資產的ETF有所不同,比特幣現貨ETF更加註重合規和安全性。在風險管理環節中,哪個機構能夠展現更專業的能力,為虛擬資產投資者提供更安心的投資環境,誰就將更具競爭力,這也意味著選擇專業的鏈上合規科技工具將成為金融機構獲勝的關鍵。

關於歐科雲鏈研究院

歐科雲鏈研究院是歐科雲鏈集團旗下的戰略研究機構,以幫助全球商業、公共和社會部門更深入地了解金融科技和區塊鏈經濟的演變為使命,輸出深度分析和專業內容,涵蓋技術應用與創新、科技與社會演變和金融科技挑戰等主題,致力於推動區塊鏈技術等前沿科技的應用與可持續發展。