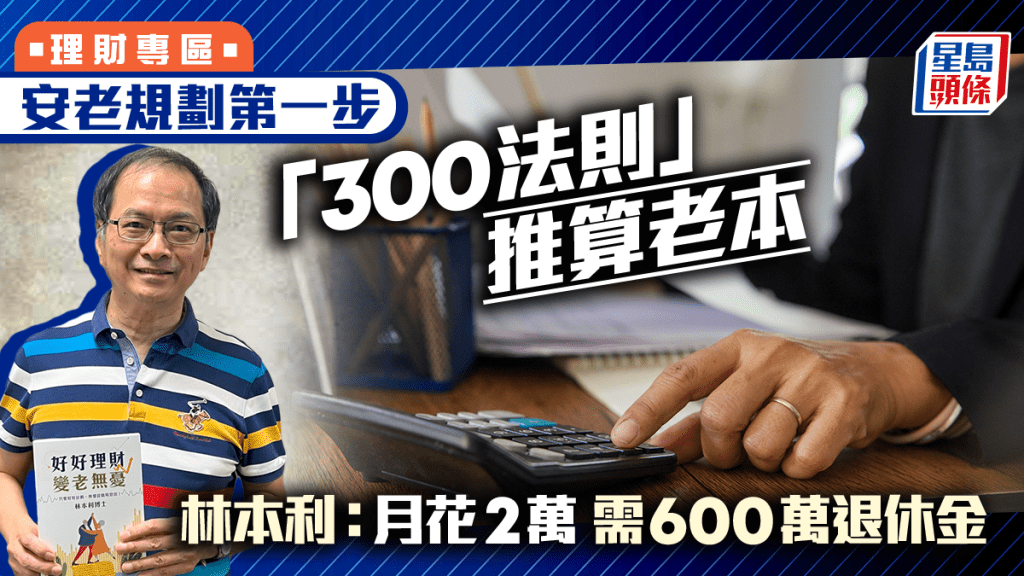

安老规划第一步 「300法则」推算老本 林本利:月花2万 需600万退休金

发布时间:06:00 2025-07-06 HKT

林本利2011年前从理大教席提早退休,开办教育中心教理财,其中一个重要课题是退休。他坦言,过去14年从事理财教育,遇上很多理财不善个案,有退休人士因炒股输掉积蓄,背负重债,要卖楼还债,甚至连性命也输掉。对于退休理财之道,在他眼中其实很简单,只要坚持一些投资理财基本原则,做到审慎理财,约束贪念和恐惧,便可避过股灾、债灾和楼灾,每年平均投资回报保持7至10%的目标范围,退休后资产值仍然可以每10年倍增。

先估算金额 再决定目标回报

规划退休第一步是先估算所需金额,若然退休后每月开支高,需预备的退休金自然较多,然后再按金额决定合理的投资回报。

首先,退休人士可计算每月生活开支,再应用「300法则」,即把每月开支乘以300,推算出退休金所需金额。举例一对退休夫妇,已经拥有一个600万元的自住单位,每月其他开支约2万元,退休金大约需要2万元X300=600万元。若每年投资回报是4%,600万元一年便可以收取24万元(600万X4%)的投资收入,即每月可以花费2万元。

组合每年宜跟随通胀升值2%

不过,通胀是资产累积的「敌人」,因此林本利认为,若整个退休投资组合每年能跟随通胀升值2%,加上每年4%的投资收入,整体回报至少有6%,才可让退休人士有足够收入安享晚年。

为此,退休投资不可以全部是企业债券或者定期存款,「退休人士始终要冒一定风险,购入一些相对可靠的股票」。即使股票属高风险投资,林本利亦有简单方法,每年以跑赢大市(如恒指、标指)为目标。他一直主张的股票投资策略很简单,首先分散投资在港股及美股市场,选择8至10个不同板块,合共10至20只股票,当中六至七成的股票,长期持有收息,每年赚取3至4厘股息;余下三成资金,则视乎股市市况,低吸高沽。这个入市方法,过去20多年经过林本利「实测」,每年也做到跑赢大市。同时再配合中风险的债券,每年赚取4至5%回报,以及低风险的定存、短期储蓄保险,每年回报约4%。高、中、低风险资产互相配合下,每年平均投资回报保持7至10%的目标并不难。

相关文章:上半年股票组合赢恒指逾10% 低吸高沽兼食息 林本利:把握除净前入市

|

| ||||

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

| |

善用「香港年金」申领长生津

除了投资,林本利建议长者宜拥有自置物业,一来不用怕老来面对业主加租,另一方面又可申请「退休三宝」之一、俗称「逆按揭」的安老按揭,进一步制造现金流。谈起「退休三宝」,林本利亦推介退休人士买「香港年金」,例如夫妇两人可透过将一部分流动资产投放到「香港年金」,将资产总值降至61.6万元以下,便可合资格申领长者生活津贴,大大增加每月现金流。他提醒退休人士,可先决定会否申领长生津,再决定各资产的比重。

更多退休相关文章:

保险公司拓退休旅居体验 拟今季覆盖京都布吉 打造跨境养老生态圈

传承规划勿待人生最后6个月 遗产不止生意 「家族宪章」教后人处事